როგორია მდგრადი ფაქტორების გავლენა ინვესტორთა გადაწყვეტილებებზე და რა ფაქტორებს აქცევენ ისინი განსაკუთრებულ ყურადღებას ?

დღეის მონაცემებით აშშ-ში მდგრადი ინვესტიციების მოცულობა დაახლოებით 8 ტრილიონი აშშ დოლარია. აღნიშნული მონაცემები დღითი დღე იზრდება, რადგან უფრო და უფრო მეტი ინვესტორი აქცევს მდგრად ფაქტორებს ყურადღებას. Morgan Stanley-ს მიხედვით ინივიდუალური ინვესტორების 75%-ს სურს მდგრადი განვითარების ინტეგირება მოახდინონ თავიანთი საინვესტიციო გადაწყვეტილებების დროს. ისტორიულად მოთხოვნა მდგრად ინვესტიციებზე უფრო მეტად მილენიალებისა და ქალბატონების მიერ უფრო მაღალი იყო, თუმცა ბოლო ხანებში მამაკაცი ინვესტორებიც აქტიურად ითვალისწინებენ მდგრადი განვითარების საკითხებს საკუთარ საინვესტიციო პორტფელში. მილენიალების ზეგავლენით მდგრადი ინვესტიციების მოცულობამ შეიძლება 24 ტრილიონ აშშ დოლარს გადააჭარბებს, როდესაც ისინი მემკვიდრეობით მიიღებენ ქონებას ე.წ. ბეიბი ბუმერის თაობიდან.

ამაზე პასუხის გასაცემად, ჩვენ განვიხილავთ ურთიერთკავშირს ყოველთვიური ფონდების ნაკადებსა და Morningstar-ის მდგრადობის შეფასების სისტემას შორის, რომელიც მოიცავს: გარემოსდაცვით, სოციალურ, მმართველობით ფაქტორებს (ESG) და კონკრეტული ინვესტიციის მდგრადობასთან საწინააღმდეგო გავლენის დონეს.

დასკვნების თანახმად, ინვესტორები ითვალისწინებენ ზემოთ აღნიშნულ ყველა ფაქტორს, თუმცა არაპროპორციულად. იმის ნაცვლად, რომ ერთდროულად მოახდინონ რეაგირება ESG-ის მონაცემების ცვალებადობაზე, ინვესტორები პირველ რიგში გამორიცხავენ იმ ინვესტიციებს, რომლებიც მდგრადობასთან მიმართებით უარყოფითად ფასდება. Შეგვიძლია ვთქვათ, რომ ინვესტორები იქცევიან როგორც ,,გამომრიცხავი სკანერები’’ მდგრადობის ცუდმაჩვენებლიან ინვესტიციებთან მიმართებით.

ჩვენ გვსურს იმის გაგება, ინვესტორები როგორ იყენებენ, ინტერპრეტირებენ და მოქმედებენ მდგრადობასთან დაკავშირებული ინფორმაციის საფუძველზე. კონკრეტულად, რა ინფორმაციას აქცევენ ინვესტორები ყველაზე მეტ ყურადღებას.

ჩვენ განვიხილავთ Morningstar-ის მაჩვენებლებს ყოველთვიური ფონდის ნაკადებთან მიმართებით, ესენია:

- Morningstar- ის მდგრადობის შეფასების დონე;

- პორტფელის შეფასებას ESG-ის მიხედვით;

- პორტფოლიოს მდგრადობასთან დაპირისპირების შედეგების დონე.

Morningstar-ის მდგრადი რეიტინგები – მსოფლიოში ცნობილია როგორც გლობალური რეიტინგები. ინვესტიციები ფასდება 1-დან 5-მდე მასშტაბით ძირითადი პორტფოლიოს მდგრადობის მახასიათებლების საფუძველზე.

პორტფოლიოს ESG შეფასება ასახავს მენეჯმენტის თითოეული ჯგუფის მზადყოფნას, პოტენციალს ESG პოლიტიკის სფეროებში არსებული პრობლემების მოსაგვარებლად. სხვა სიტყვებით რომ ვთქვათ, ეს მაჩვენებელი პორტფელის ESG რისკებისა და შესაძლებლობების საზომია.

პორტფოლიოს მდგრადობასთან დაპირისპირების შედეგების დონე აფასებს პორტფელის საბაზრო წონას ESG დაპირისპირებების ყველაზე დიდ სიღრმეზე. გარკვეულწილად, შეფასება ასახავს მიმდინარე მოვლენებს, რომლებიც უარყოფითად მოქმედებენ დაინტერესებულ მხარეებზე.

რეგრესული მოდელის გამოყენების საფუძველზე, შესაძლებელია დავთვალოთ თითოეული ფაქტორის გავლენა ფონდების ორგანული ზრდის ტემპზე იმ პირობებში, როდესაც ერთ-ერთი მაჩვენებელელი ცვლადია, დანარჩენი კი მუდმივი. მაგალითად, ფონდი, რომელსაც აქვს ,,სტანდარტული გადახრა 1’’, ზრდის თავის აქტივებს მენეჯმენტის პირობებში და განიცდის 0.4% –ით დაბალ მოსალოდნელ გასავლებს თვეში.

ინვესტორები ფოკუსირებულები არიან გამორიცხონ ის ინვესტიციები, რომელთაც აქვთ დაბალი მდგრადობის რეიტინგი

პირველი საზომი იმისა, თუ როგორ პასუხობენ ინვესტორები მდგრადობასთან დაკავშირებულ ინფორმაციას არის Morningstar- ის მდგრადი რეიტინგები, რომელიც როგორც უკვე აღნიშნეთ, ცნობილია როგორც საყოველთაო შეფასების გლობალური სისტემა. 2016 წლის მარტში, Morningstar-მა გამოაქვეყნა სქემა, რათა დახმარებოდა ინვესტორებს შეეფასებინათ თავიანთი პორტფელები მდგრადი ინვესტიციების გადასახედიდან. მას შემდეგ, Morningstar-ის მდგრადი რეიტინგი შეაფასეს სხვებმაც.

განსაკუთრებით აღსანიშნავია, ნაშრომი “ინვესტორები აფასებენ მდგრადობას? ბუნებრივი ექსპერიმენტის შემოწმების რანჟირებისა და ფონდის ნაკადების შესახებ”, რომლის მიხედვითაც სამუელ ჰარცმარკმა და აბიგაილ სუსმანმა აღმოაჩინეს, რომ ფონდის ნაკადები უკავშირდება ექსტრემალურ გლობალურ რეიტინგს, კერძოდ 1-ს ან 5-ს. ილუსტრაცია 2-ში ქვემოთ მოცემულია პრემიის კოეფიციენტები, რომლებიც დაკავშირებულია თითოეულ Morningstar- ის მდგრად რეიტინგთან.

1-globe ფონდები განიცდიან 3.7% -ით დაბალი ზრდის ტემპს. ამის საპირისპიროდ, ჩვენ ვხედავთ ბევრად უფრო მცირე პრემიის ნაზრდს 4-globe და 5-globe ფონდების ზრდის ტემპზე, შესაბამისად, 1.5% და 1.4%-ს. ერთად აღებული, ეს იმაზე მეტყველებს, რომ ინვესტორები მკაცრად ერიდებიან ინვესტიციებს, რომლებიც ცუდადაა შეფასებული მდგრადობის პერსპექტივიდან და რეაგირებენ უფრო მგრძნობიარედ მათ მიმართ, ვიდრე მაღალი მდგრადობით გამორჩეულ ინვესტიციებზე.

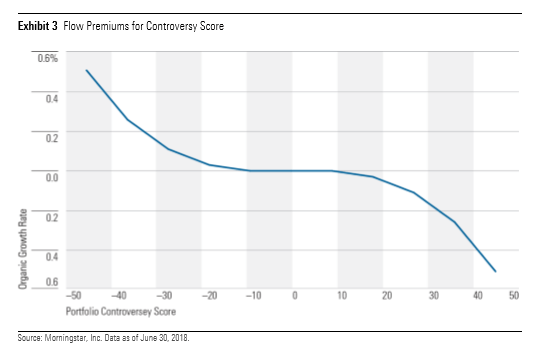

სანამ ჩვენს კვლევას დავიწყებდით, ვვარაუდობდით, რომ ინვესტორებმა შეიძლება პირდაპირ არ უპასუხონ მდგრადობასთან დაკავშირებულ კითხვებს. მოსალოდნელი იყო, რომ ინვესტორები უფრო მეტ ყურადღებას გაამახვილებდნენ სპექტრის ბოლოებზე არსებულ დონეებზე, ვიდრე შუა დონეზე. კვლევამ შესაძლებელი გახადა ასეთი არაწრფივების არსებობა პორტფელის წინააღმდეგობრივი შეფასების შემთხვევაში.

როგორც მე-3 ნახაზიდან ჩანს, ნაკადებსა და ე.წ. Controversy დონეს შორის ურთიერთკავშირი იღებს კუბურ ფორმას. ეს ნიშნავს, რომ ინვესტორები უფრო მკაცრად რეაგირებენ საწინააღმდეგო დონის დიაპაზონის უკიდურეს ბოლოებზე, ვიდრე საშუალო დონეზე. ფონდი განიცდის უფრო მეტ ცვლილებას ზრდის ტემპებში, 100 – დან 95 – მდე, ან საწინააღმდეგო დონის მასშტაბში 5 – დან 0 – მდე, ვიდრე 45 – დან 50 – მდე. ნაცვლად იმისა, რომ ინვესტორებმა თითოეულ ნაბიჯზე შეიმუშაონ ფიქსირებული მნიშვნელობა, უფრო ნაკლები საწინააღმდეგო დონე და შესაბამისად, უკეთესი ESG შეფასების პორტფოლიო, პირველ რიგში, ისინი კვლავ ცდილობენ თავიდან აიცილონ მდგრადობასთან მიმართებით უარყოფითად შეფასებული ინვესტიციები. ეს არის ურთიერთობის კიდევ ერთი მაგალითი, როდესაც ინვესტორებში ჩანს, რომ ისინი უფრო მძაფრად რეაგირებენ ფონდის შესახებ ნეგატიური მდგრადობის ინფორმაციაზე.

დასკვნა:

თანამედროვე მსოფლიოში უფრო და უფრო იზრდება იმ ინვესტორთა რიცხვი, რომლებთაც სურთ, რომ თავიანთ საინვესტიციო გადაწყვეტილებებში მაქსიმალურად მოიცვან მდგრადობა. სწორედ, რომ ინვესტიიცის მდგრადობასთან კავშირი გახდა მომავალი საინვესტიციო დაბანდების განხორციელების ერთ-ერთი განმსაზღვრელი ფაქტორი. ინვესტიციის მდგრადობის საწინააღმდეგო გავლენის დონის შესახებ ინფორმაცია კი განსაკუთრებით იპყრობს ინვესტორების ყურადღებას სხვა მდგრადობის შეფასების მაჩვენებლებთან შედარებით.

იხილეთ აგრეთვე

დიანა ბაბლიაშვილის სტატია „მდგრადი ინვესტირება — მომავლის სტრატეგია“.

წყაროები :

https://www.ussif.org/files/Publications/GSIA_Review2016.pdf

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3016092

სტატიის „მდგრადი ფაქტორების გავლენა ინვესტორთა გადაწყვეტილებებზე“ შინაარსზე პასუხისმგებელია ავტორი და ის შეიძლება არ გამოხატავდეს sustainability.ge-ს შეხედულებებს.